JATO ha cercato chiavi di lettura per comprendere l’ascesa delle Case auto cinesi, che invadono il pianeta terrorizzando le aziende occidentali. Quali sono i Gruppi principali? Sono 39.

- AITO

- Aiwavs

- BAIC

- BAW

- Brilliance

- BYD

- Changan

- Chery

- Dayun

- Dongfeng

- FAW

- GAC

- Geely

- GWM

- HiPhi

- Hycan

- JAC

- Jiyue

- JMC

- JMEV

- Leapmotor lifan

- Lingxi

- Li Auto

- Luxeed

- Maple

- Neta

- NIO

- Polestones

- SAIC

- Seres

- SGMW

- Sokon

- Stelato

- Venucia

- Wuling

- Xiaomi

- Xpeng

- Zhidou

- 7X Auto

Il ruolo di Pechino

Il governo centrale ha svolto un ruolo fondamentale nel coltivare il mercato automobilistico nazionale, avendo individuato nello sviluppo locale dei veicoli elettrici un pilastro fondamentale dei suoi piani di espansione economica. Di conseguenza, ha lavorato attivamente a fianco del settore privato per garantire il controllo quasi completo sulla catena di fornitura delle batterie per veicoli elettrici, dalle materie prime estratte all’estero alla produzione nazionale. Ciò ha consentito alle Case cinesi di commercializzare i propri veicoli a prezzi altamente competitivi rispetto alle tradizionali case automobilistiche occidentali. Il prezzo medio al dettaglio di un veicolo elettrico in Cina è inferiore del 19% rispetto a un tradizionale veicolo termico. A causa dell’attenzione del Paese alla produzione di veicoli elettrici, questi veicoli ora detengono oltre il 20% del mercato automobilistico complessivo.

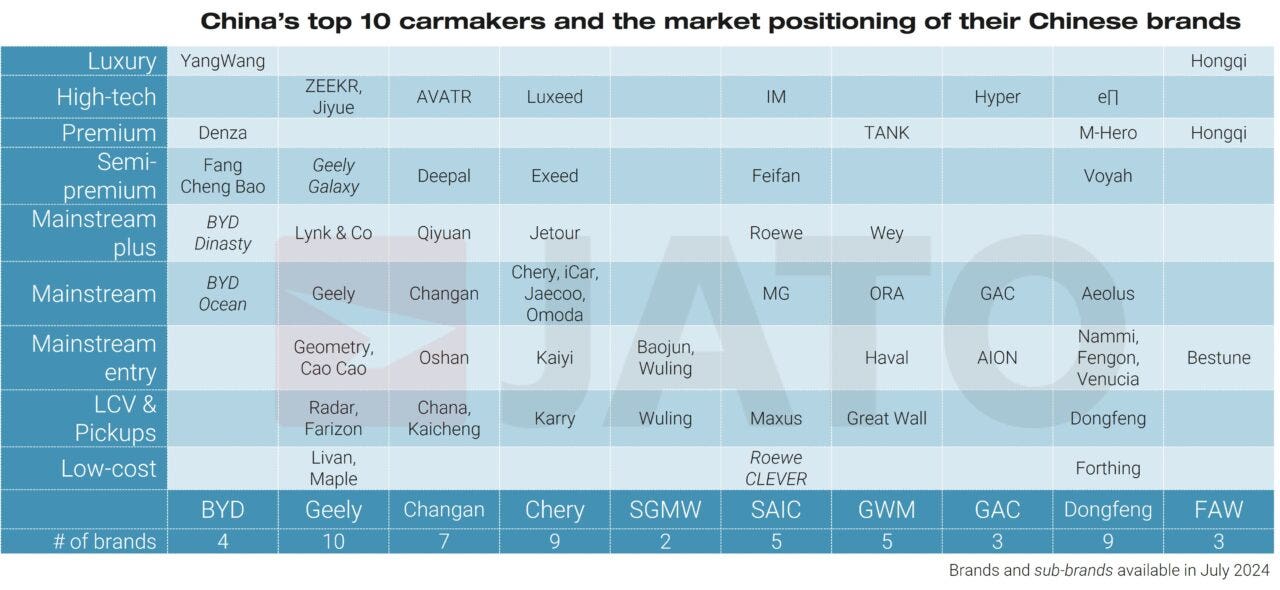

Oggi l’Europa ospita circa 50 diversi marchi automobilistici, mentre gli Stati Uniti e il Giappone ne contano 14 ciascuno. Al contrario, la Cina è ora la fonte di 140 marchi, tutti in lizza per una posizione in un panorama in rapida crescita ed evoluzione. Felipe Munoz, Global Analyst presso JATO Dynamics, ha commentato: “I saloni automobilistici sono stati storicamente dominati dalle case automobilistiche tradizionali. Tuttavia, nell’edizione di quest’anno del salone dell’auto di Pechino, l’attenzione è stata fissata sui marchi cinesi locali. Queste Case stanno prendendo di mira ogni segmento per conquistare una quota di mercato, mentre le case automobilistiche tradizionali continuano a concentrare i loro sforzi sui segmenti di fascia alta più redditizi”.

Tutto in fretta e bene

In un periodo di tempo relativamente breve, i Gruppi cinesi hanno semplificato i processi di produzione, consentendo loro di fornire veicoli in grado di competere sulla scena globale a una velocità circa del 30% superiore rispetto alle loro controparti occidentali. Di conseguenza, questi costruttori stanno ora rivolgendo la loro attenzione allo sviluppo di innovazioni tecnologiche come connettività, software di assistenza alla guida e intrattenimento di bordo per distinguersi dalla concorrenza.

Battaglia cinese per il profitto

La concorrenza è la forza trainante dietro lo straordinario livello di progresso osservato in Cina, ma gli impatti associati della saturazione del mercato, dell’eccesso di offerta e della guerra dei prezzi significano che per alcuni, l’espansione all’estero sarà fondamentale per soddisfare le proprie ambizioni di crescita. Tra il 2020 e il 2023 abbiamo assistito a un aumento di 5,4 volte delle vendite di automobili di marchi cinesi al di fuori del mercato interno. Munoz continua: “Il ritmo dei progressi in Cina è sorprendente, ma sembra che il mercato abbia raggiunto una sorta di punto di flessione, con molti Gruppi che lottano per realizzare un profitto in mezzo alle guerre sui prezzi in corso. Di conseguenza, il mercato sta entrando in un periodo di consolidamento da cui usciranno alcuni elementi chiave i giocatori emergeranno”.

L’incapacità di competere con i cinesi in termini di capacità produttiva e convenienza ha spinto i politici in Europa e negli Stati Uniti all’azione, con l’introduzione di misure più severe per proteggere i produttori nazionali. Nel 2023, le vendite globali di veicoli leggeri di origine cinese (esclusi i veicoli commerciali leggeri) hanno superato quelle registrate dai marchi statunitensi per raggiungere un totale di 13.554.305 unità, con un aumento del 23% su base annua. Al contrario, le vendite di veicoli leggeri di origine statunitense ed europea sono aumentate del 9%, mentre le vendite di veicoli leggeri di origine giapponese sono aumentate del 6% nello stesso periodo.

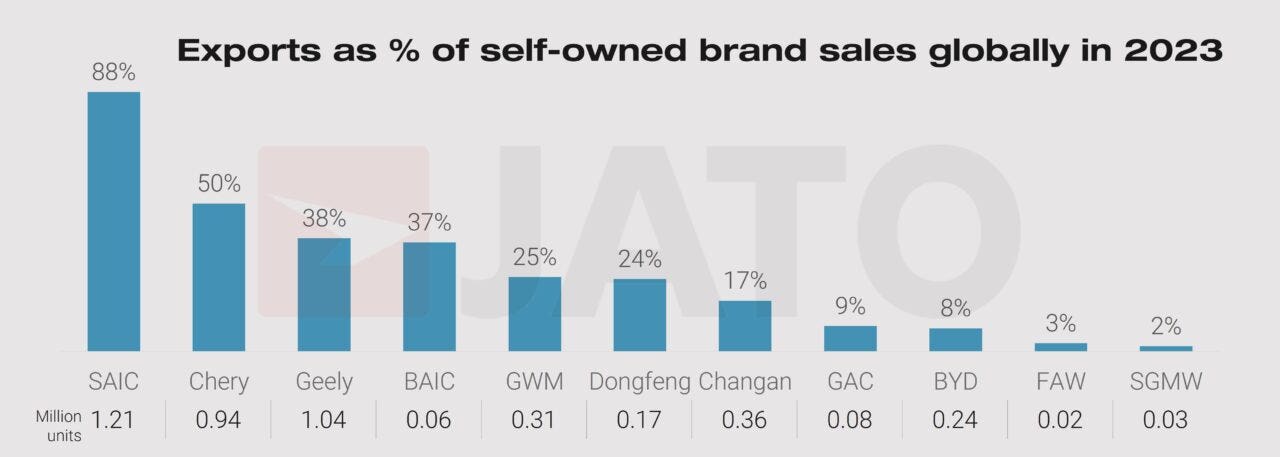

Sebbene quasi tutti i principali attori considerino le esportazioni un elemento chiave delle loro ambizioni di crescita, il potenziale per ottenere un punto d’appoggio significativo varia a seconda delle aziende. Ad esempio, nel 2023 le esportazioni costituivano l’88% delle vendite dei marchi di proprietà di SAIC a livello globale, rispetto solo all’8% di BYD.

Dazi Usa, che batosta

Le speranze di entrare nel mercato statunitense sono state frenate dall’imposizione da parte dell’amministrazione Biden di una tariffa del 100% sui veicoli elettrici di fabbricazione cinese. Inoltre, la recente decisione dell’UE di imporre tariffe fino al 38% sui veicoli elettrici cinesi importati potrebbe rallentare le prospettive di crescita. Tra gennaio e giugno 2024, la crescita dei veicoli elettrici realizzati dai marchi cinesi disponibili in Europa ha rallentato, con un calo del 4% nei 5 grandi mercati.

Munoz ha commentato: “La crescita dei marchi cinesi in Europa ha rallentato nei primi mesi di quest’anno. Sebbene ciò non possa essere direttamente attribuito alle discussioni sulle misure politiche di protezione, esse aggiungeranno ulteriori difficoltà al progresso”. Questa continua incertezza ha spinto i cinesi a concentrare la loro attenzione sulle economie in via di sviluppo ed emergenti. Tra il 2022 e il 2023, la quota di mercato dei marchi cinesi in Medio Oriente è cresciuta dal 12,9% al 16,8%, e in Eurasia – dove ora sono le auto più popolari – la loro quota di mercato è cresciuta dal 12,4% al 33,3%. Anche il Sud-Est Asiatico-Pacifico e l’Africa hanno registrato una crescita rispettivamente di 1,9 e 2,3 punti percentuali.

Nonostante le sfide da affrontare, i produttori cinesi continueranno a guadagnare terreno sui mercati globali. Che il loro arrivo e la loro crescente influenza rappresentino una minaccia o un’opportunità, non si può sfuggire al fatto che la Cina è una forza da non sottovalutare nel mercato automobilistico globale.

SAIC, un colosso

La Shanghai Automotive Industry Corporation, o SAIC, è la più grande casa automobilistica cinese in termini di volume totale delle vendite. Il produttore statale con sede a Shanghai vende veicoli con una vasta gamma di marchi. La società di maggior successo, MG, ha goduto di una rapida crescita negli ultimi anni. Grazie all’ampiezza della sua offerta, SAIC soddisfa le esigenze di una varietà di conducenti diversi. Ad esempio, Roewe si rivolge prevalentemente ai segmenti di mercato di fascia medio-alta, ma vende anche la Clever, una mini berlina completamente elettrica a prezzi accessibili.

Maxus, invece, è specializzato in veicoli commerciali come furgoni e minibus, mentre il segmento del lusso di fascia alta è soddisfatto da Feifan (Rising Auto) e IM Motors. Oltre ai marchi “di proprietà”, SAIC ha joint venture con il Gruppo Volkswagen e General Motors. Attraverso queste operazioni, che hanno rappresentato il 62% del volume totale del produttore nel 2023, SAIC è stata in grado di acquisire le conoscenze specifiche del mercato necessarie per contribuire ad alimentare i suoi piani di espansione globale.

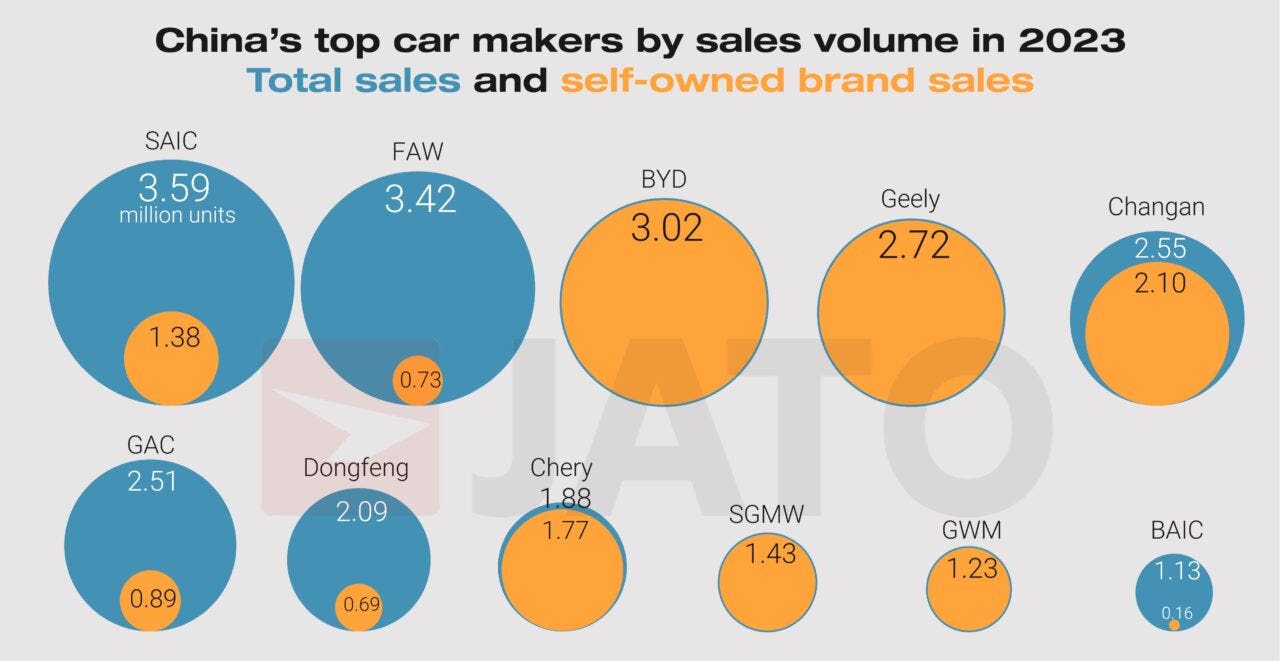

L’anno scorso SAIC ha venduto 3,59 milioni di unità in tutto il mondo. Di questo totale, 1,38 milioni di veicoli sono stati venduti da marchi di proprietà, con MG che rappresenta i due terzi di queste vendite. Con una gamma di modelli che piace nei mercati sviluppati e in quelli emergenti, MG ha un enorme potenziale per espandere la propria presenza globale. Inoltre, SAIC vede la IM Motors tecnologicamente avanzata come un potenziale rivale di Tesla.

BYD straordinaria

Nessuna casa automobilistica cinese deve ancora avere un impatto sulla stessa scala di BYD. Fondata nel 2003, la multinazionale quotata in borsa – che produce anche batterie – possiede diversi altri marchi tra cui Denza, Yangwang e Fang Cheng Bao. Nel 2019, BYD ha anche costituito una joint venture con Toyota focalizzata sulla ricerca e sviluppo di BEV.

Sebbene BYD venda auto elettriche dal 2006, sul mercato globale è rimasta un’entità sconosciuta fino al 2021, a seguito di miglioramenti significativi nella qualità costruttiva, nel design e nelle prestazioni della batteria. Nel 2023, BYD è stato il marchio più venduto in Cina a livello nazionale. Da allora, il marchio ha goduto di una rapida crescita, diventando il secondo marchio di BEV più venduto al mondo, inferiore a Tesla di 234.000 unità.

Se la domanda di BEV rimane stabile in Cina, è probabile che BYD possa vendere più del produttore statunitense entro la fine dell’anno. A differenza di SAIC e del suo marchio leader MG, BYD si posiziona esclusivamente come produttore cinese.

Geely: attore globale, come Stellantis

Geely è l’unico produttore cinese a possedere integralmente diversi marchi automobilistici occidentali. In totale, il produttore ha legami con più di 14 marchi in tutto il mondo, tra cui ZEEKR, Volvo, Polestar e Lotus. Ciò pone il Gruppo sullo stesso piano di Stellantis, anch’essa con 14 marchi sotto il suo nome. In qualità di attore chiave nei mercati di tutto il mondo, Geely è in vantaggio rispetto ai concorrenti quando acquisisce marchi in mercati che non hanno ancora visto la penetrazione dei produttori cinesi.

A esempio, attraverso Volvo e Polestar, Geely è attualmente l’unico produttore cinese presente negli Stati Uniti. Nel 2023, il gruppo ha venduto 2,72 milioni di unità di tutti i marchi (esclusa Smart), di cui 1,76 milioni dai suoi marchi cinesi. In termini di volume totale, Geely ha superato Mercedes-Benz e BMW Group. Oltre a ciò, Volvo e i suoi marchi fratelli cinesi stanno collaborando più frequentemente, il che ha il potenziale per portare Geely e ZEEKR a svolgere un ruolo più importante nei mercati globali.

Chery: stare al passo con le tendenze internazionali

Le preoccupazioni circa la percezione dei marchi cinesi tra i consumatori occidentali hanno spinto alcuni attori a creare i propri marchi “internazionali”. Essendo il terzo OEM cinese più grande per vendite del marchio di proprietà nel 2023 con 1,77 milioni di unità, Chery rappresenta un esempio di questa strategia. Sebbene disponga già di una vasta gamma di marchi tra cui Kaiyi, Exceed e Jetour, Omoda e Jaecoo si sono recentemente uniti al marchio nella speranza di un’espansione globale.

Chery ha avuto un’interazione limitata con le case automobilistiche occidentali: l’unica joint venture significativa firmata dal marchio è stata con Jaguar Land Rover nel 2012. Nonostante ciò, Chery, BYD e Leapmotor sono gli unici cinesi ad aver annunciato la produzione locale delle loro auto in Europa. Questa capacità di adattarsi alle tendenze del mercato globale ha visto Chery diventare il più grande esportatore della Cina. L’anno scorso, le vendite al di fuori della Cina hanno contribuito per il 50% al suo volume.

Great Wall Motor: leader nei SUV e nei pick-up

La preferenza per i veicoli più grandi non è limitata agli Stati Uniti. In Cina, i SUV rappresentano quasi la metà di tutte le vendite di autovetture e sempre più modelli di pick-up stanno arrivando sul mercato. Great Wall Motor (GWM) è pioniere in entrambi i segmenti in Cina, vendendo 1,23 milioni di unità lo scorso anno, in aumento del 16% rispetto al 2022. Il suo marchio Haval si concentra esclusivamente sui SUV, mentre Great Wall si concentra sui pick-up di medie e grandi dimensioni. Questi due tipi di veicoli hanno rappresentato il 99% delle vendite totali del gruppo nel 2023, con Haval che ha rappresentato il 60% del totale, seguito dai pick-up Great Wall (16%) e TANK (13%). In particolare, il BMW Group ha scelto GWM per far parte di una joint venture per la costruzione della nuova Mini completamente elettrica. Questa collaborazione vede BMW utilizzare la tecnologia EV di GWM attraverso l’impresa Spotlight Automotive.

Changan: focalizzato sulla Cina

Changan Automobile è un altro importante attore cinese. L’anno scorso, l’azienda ha venduto 2,55 milioni di unità, in aumento del 9% rispetto al 2022. Sebbene la maggior parte delle auto prodotte da Changan siano destinate al mercato interno e vendute da marchi di proprietà, l’azienda produce anche veicoli per Mazda e Ford. La maggior parte della recente crescita del gruppo si è concentrata sul marchio Changan, anche se c’è stato un cambiamento di strategia in seguito all’introduzione del marchio elettrico Deepal, insieme a Qiyuan e AVATR, un marchio high-tech realizzato in collaborazione con Huawei. Ci sono anche Oushang per veicoli multiuso (MPV) e Kaicheng per veicoli commerciali leggeri e camioncini.

Nel 2023, Changan Automobile ha esportato 358.000 unità, in crescita del 44% su base annua, con veicoli destinati principalmente ai mercati del Medio Oriente, dell’Asia centrale e dell’America Latina.

BAIC: il sopravvissuto

La Beijing Automotive Industry Corporation (BAIC) esiste dal 1958. Durante questo periodo, l’azienda ha avuto un viaggio turbolento. Dopo aver trascorso anni cercando di trovare una forte identità e posizione sul mercato, BAIC è ora un attore importante a Pechino. La maggior parte dei taxi in questa megalopoli sono prodotti con il marchio “Beijing”, uno dei tanti marchi disponibili oggi, tra cui Arcfox, BAIC e Foton. Arcfox è il marchio tecnologicamente più avanzato del produttore, che BAIC sta cercando di sfruttare per competere nella fascia alta. I suoi modelli sono completamente elettrici e presto arriveranno nei mercati di tutto il mondo. La linea BJ, marchiata “Beijing” in caratteri cinesi, è l’entità responsabile dei modelli fuoristrada del gruppo.

BAIC ha venduto 1,13 milioni di unità nel 2023, di cui 190.000 esportate all’estero, e la società ha joint venture con le case automobilistiche occidentali Mercedes e Hyundai.

FAW: il gruppo che ha spinto la Cina sul palcoscenico automobilistico

First Automotive Works, o FAW, è stata fondata nel 1956 con l’obiettivo di introdurre la Cina sulla scena automobilistica globale. È ben riconosciuta come la società madre di Hongqi, il marchio di auto di lusso considerato il veicolo ufficiale del Partito Comunista. Tuttavia, questo marchio rappresenta solo una piccola percentuale delle vendite totali del gruppo.

Marchi come Bestune e Jiefang rientrano sotto l’ombrello FAW, mentre il gruppo produce anche automobili per Volkswagen e Toyota. Nel 2023, 2,12 milioni di unità su un totale di 2,64 milioni avevano il logo Volkswagen o Toyota, rafforzando la dipendenza del produttore dai marchi occidentali.

GAC: storia di successo elettrico

Quando l’azienda è stata fondata nel 2008, pochi avrebbero pensato che il Guangzhou Automobile Group (GAC Group) sarebbe diventato uno dei primi cinque produttori mondiali di BEV. Nel 2023, la società ha venduto 2,51 milioni di unità, di cui 892.000 unità provenivano dai marchi di proprietà: AION, Hyper e GAC (Trumpchi). Di questo totale, 486.000 unità erano auto puramente elettriche, il che significa che dalle proprie vendite totali, GAC Group detiene una delle quote di mercato più elevate per i BEV. I restanti 1,61 milioni di unità vendute nel 2023 provenivano da una joint venture tra GAC Group, Toyota e Honda.

Dongfeng: il marchio con la maggiore varietà

Una vasta gamma, joint venture e volume sono le caratteristiche principali di Dongfeng. L’OEM offre un’ampia gamma di modelli con marchi diversi, producendo anche automobili per quattro marchi diversi disponibili al di fuori della Cina. Oltre a questo, Dongfeng ha un grande volume di vendite e ne offre sei diversi marchi di proprietà tra cui M-Hero, Voyah e Forthing, nonché joint venture con Honda, Nissan-Infiniti e Peugeot-Citroen. Oltre a ciò, Dongfeng ha una joint venture con Nissan per la produzione delle auto Venucia. L’anno scorso questo Gruppo ha venduto 2,09 milioni di unità, in calo del 15% rispetto al 2022.

SGMW: auto per le masse

Fondata nel 2002, SGMW è una joint venture tra SAIC, General Motors e Wuling. Nello sviluppare la sua offerta, la casa automobilistica si è affidata in gran parte al design e alla tecnologia dei modelli GM esistenti, concentrandosi sui segmenti entry-level. Grazie a questa attenzione ai veicoli piccoli e convenienti, SGMW è riuscita ad espandere la propria presenza in mercati come l’India e il Sud-Est asiatico. GM ha sfruttato questa collaborazione per esportare i suoi prodotti in mercati più sensibili ai prezzi come l’America Latina. In Messico, ad esempio, Chevrolet – uno dei marchi chiave di GM – è stata in grado di espandere la sua gamma con l’aggiunta di modelli competitivi come Aveo e Captiva, costruiti utilizzando prodotti SGMW.

Passando ad alcuni degli altri marchi del portafoglio SGMW, Wuling ha visto ottimi risultati con la Hongguang Mini EV – una delle auto più popolari della Cina – mentre Baojun è emersa come un’alternativa più economica ai marchi GM, come Chevrolet e Buick. Entrambi i marchi hanno venduto 1,4 milioni di unità nel 2023.

JAC: obiettivo mercati emergenti

Il più piccolo dei principali OEM cinesi, JAC ha venduto 592.500 unità nel 2023, con un aumento del 18% rispetto al 2022. Nel 2020, il marchio ha formato una joint venture con Volkswagen per creare Sol, un marchio ora di proprietà esclusiva di Volkswagen.

Successivamente la JAC ha continuato a produrre le proprie auto con il marchio Sehol. Grazie alla sua attenzione ai veicoli commerciali e ai SUV più piccoli che si comportano bene nei Paesi più sensibili ai prezzi, JAC è stata in grado di mantenere una presenza in diversi mercati emergenti in Eurasia, Africa e Asia meridionale.

Le start-up

Sotto i principali produttori discussi sopra si trovano circa 75 marchi diversi, ma questi rappresentano solo la metà di tutti i marchi cinesi oggi operativi.

1) Fondata nel 2014, NIO è cresciuta fino a diventare una delle case automobilistiche più innovative della Cina. Il marchio ha concentrato i suoi sforzi esclusivamente sui segmenti completamente elettrici, offrendo un’ampia gamma di berline e SUV di fascia alta. Essendo il tredicesimo produttore di BEV più grande al mondo, NIO ha ampliato la propria presenza globale negli ultimi anni ed è ora presente in Norvegia, Germania, Paesi Bassi, Danimarca e Svezia, con un volume di vendite totale di 160.000 unità nel 2023.

2) Xpeng offre anche una gamma di berline e SUV completamente elettrici, ma la sua line-up è più limitata. Disponibile in Cina e in diversi mercati europei, il marchio ha venduto un totale di 141.600 unità nel 2023.

3) Li Auto. Concentrandosi sui veicoli di grandi dimensioni e di lusso, è diventata un attore chiave nel segmento dei SUV. Escludendo il Mega – un monovolume completamente elettrico – tutti i modelli della sua gamma sono veicoli elettrici ad autonomia estesa (EREV). Il marchio è disponibile in Russia, ma deve ancora entrare ufficialmente nei mercati europei. Nel 2023 ha venduto un totale di 376.000 unità.

A tutta forza

4) Xiaomi. Sembra destinato a rivoluzionare il settore dei veicoli elettrici nei prossimi anni. Avendo lanciato la sua SU7 alla fine del 2023 – una berlina tecnologicamente avanzata e dal prezzo competitivo – Xiaomi ha il potenziale per sfidare i concorrenti sia in Cina che all’estero.

5) Leapmotor. Una startup di veicoli elettrici che attualmente offre quattro modelli che vanno da SUV (C10 e C11), berline (C01) e city car (T03). L’anno scorso, ha venduto un totale di 144.200 unità, in aumento del 30% rispetto alle vendite per il 2022. Nel 2023, ha ceduto il 20% della sua attività a Stellantis.

6) AITO. Fondata nel 2021 come joint venture tra Huawei e Seres, AITO offre una gamma di SUV che utilizzano la tecnologia Huawei. Nel 2023, il marchio ha venduto un totale di 94.400 unità.

7) Hozon. Con il suo marchio di veicoli elettrici, Neta, Hozon offre attualmente quattro modelli: la GT (una delle poche auto sportive realizzate da un produttore cinese); la S (una berlina performante); accanto alla U e alla V, due SUV. Nel 2023 ha venduto un totale di 127.500 unità.

8) Hiphi. Un altro marchio che sta concentrando i suoi sforzi sui segmenti di fascia alta, la gamma comprende una grande berlina e due SUV. Sebbene i suoi veicoli offrano funzionalità avanzate, il loro prezzo elevato significa che l’azienda deve ancora fornire ottimi risultati. Nel 2023 ha venduto un totale di appena 4.800 unità.